Během posledních 30 let došlo k těmto událostem:

- 1995–2000: Bublina dot-com

- 1997: Asijská finanční krize

- 1998: Ruský default a kolaps LTCM

- 2000–2002: Pád dot-com bubliny (S&P -50 % a Nasdaq -83 %), útoky 11. září, skandály Enron/WorldCom

- 2003: Válka v Iráku

- 2007–2009: Velká finanční krize, propad cen nemovitostí o 26 %, pád amerického akciového trhu o 56 %, odhalení Ponziho schématu Bernieho Madoffa

- 2009–2012: Evropská dluhová krize

- 2013: Taper tantrum

- 2016: Brexit

- 2018–2019: Obchodní válka mezi USA a Čínou

- 2020: Globální pandemie, ceny ropy klesly pod nulu

- 2021–2022: Šok v dodavatelských řetězcích, válka Ruska proti Ukrajině, 9% inflace, skokové zvyšování úrokových sazeb

- 2025: Den osvobození

Seznam by mohl pokračovat dál. Existuje mnoho dalších událostí, které zde nejsou uvedeny.

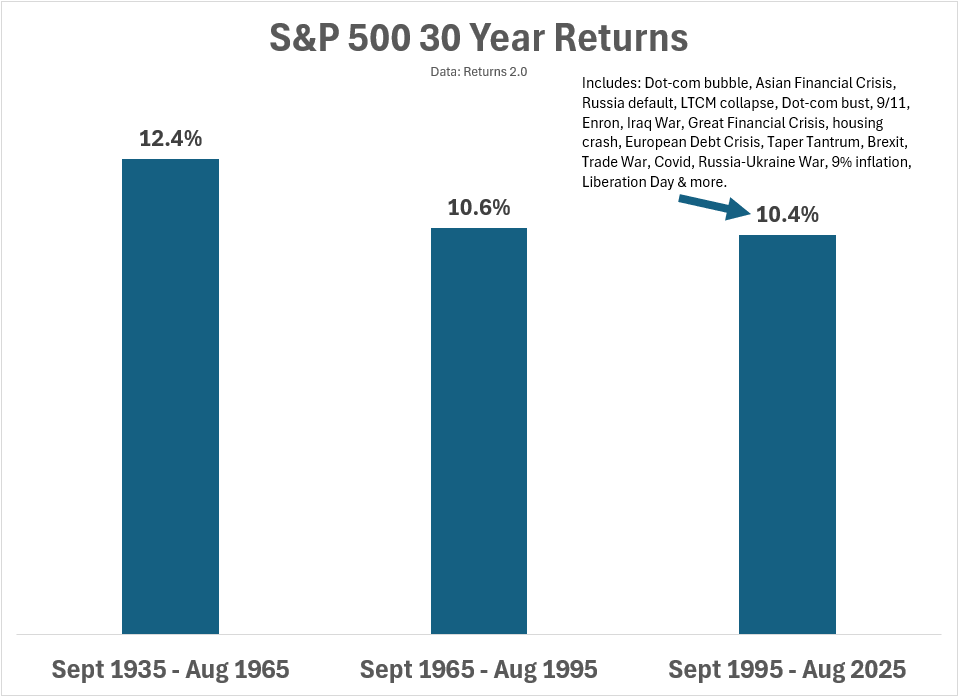

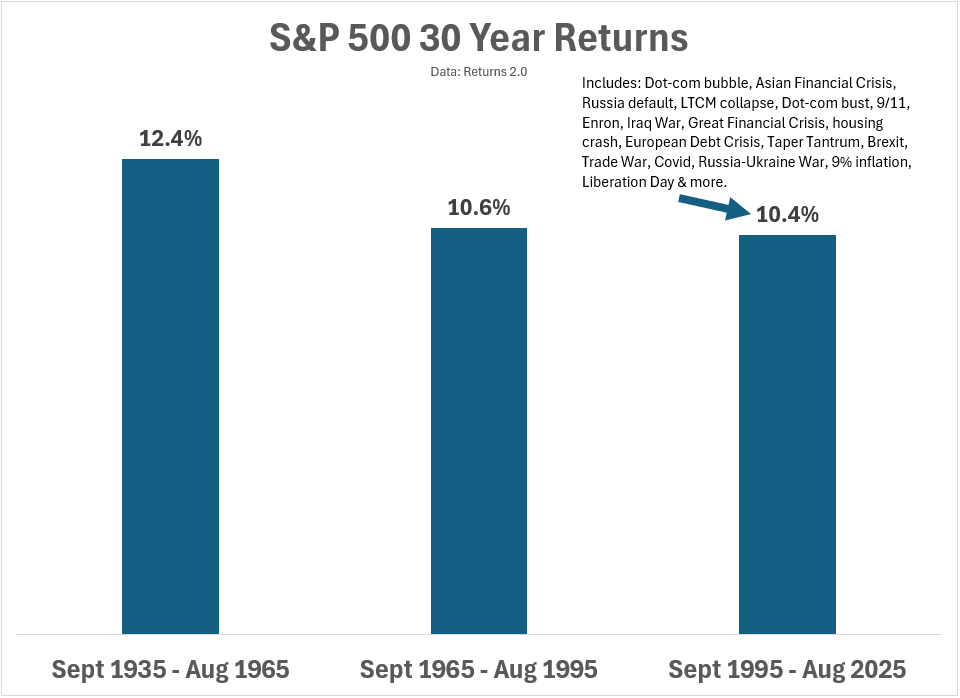

Přesto S&P 500 vrátil roční výnos 10,4 %:

Šedesátá, sedmdesátá a osmdesátá léta také nebyla jednoduchá. Přesto předchozích 30 let zaznamenalo roční výnosy 10,6 %.

V třicátých a čtyřicátých letech se odehrály mnohé obtížné události, které patří mezi nejhorší desetiletí moderní historie. Akciový trh však za období od léta 1935 do léta 1965 rostl v průměru více než 12 % ročně.

Mnoho nepříznivých událostí se znovu objeví. To je jisté.

Není možné předvídat kdy a proč, ale dojde k pádům, recesím, finančním krizím, válkám, geopolitickým otřesům a dalším problémům.

A investování na akciovém trhu zůstává racionálním rozhodnutím.

Proč?

Špatné věci se dějí, ale život jde dál.

Lidé se každý den probouzejí s cílem zlepšit svůj život.

Firmy neustále hledají způsoby, jak zvýšit své zisky.

Akciový trh je jedním z mála míst, kde může kdokoliv investovat do lidské tvořivosti.

Investování je sázka na pokrok navzdory překážkám na cestě.

Na toto téma existuje řada zdrojů pro další studium.